شرکت در افزایش سرمایه

تصمیم به افزایش سرمایه، راهی مطلوب در راستای برطرف کردن منافع آتی سهامداران است زیرا افزایش سرمایه غالباً پیرو یک طرح توجیهی خاص که به بهبود وضعیت یا رشد تولید و سودآوری شرکت می انجامد، اجرا می شود. این اقدام از آنجا که افق رشد آینده را برای شرکت تصویر میکند، معمولا استقبال سرمایه […]

تصمیم به افزایش سرمایه، راهی مطلوب در راستای برطرف کردن منافع آتی سهامداران است زیرا افزایش سرمایه غالباً پیرو یک طرح توجیهی خاص که به بهبود وضعیت یا رشد تولید و سودآوری شرکت می انجامد، اجرا می شود.

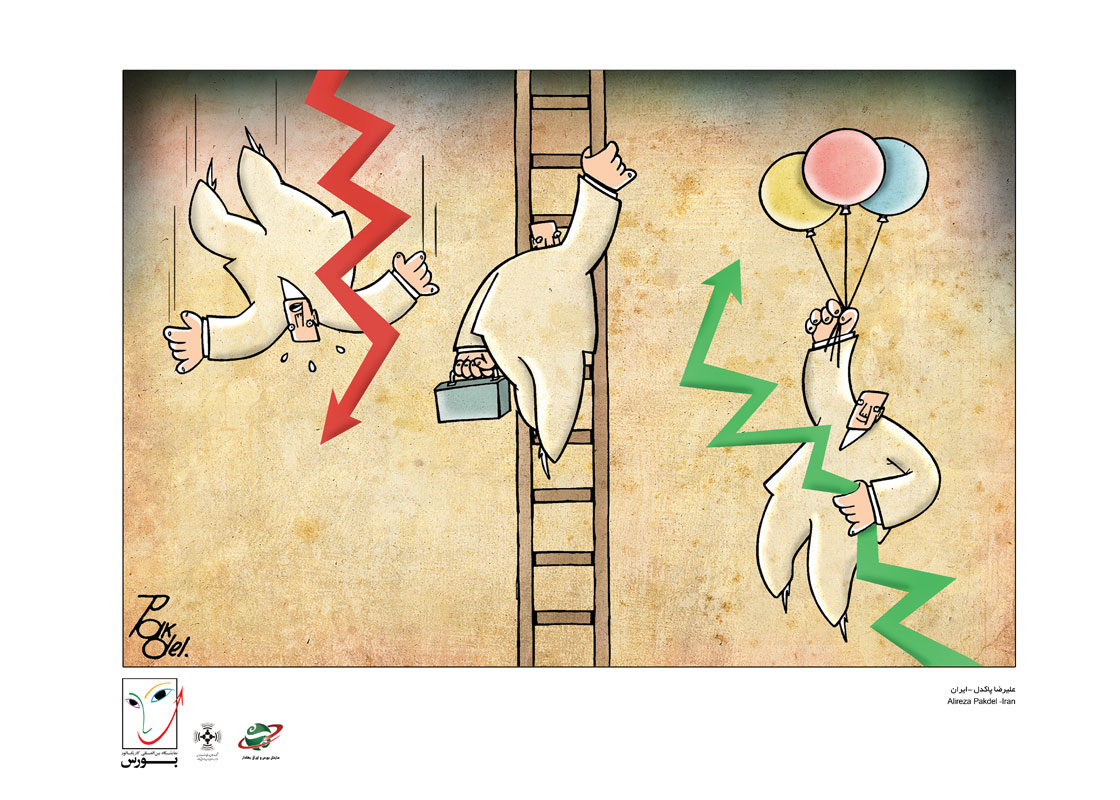

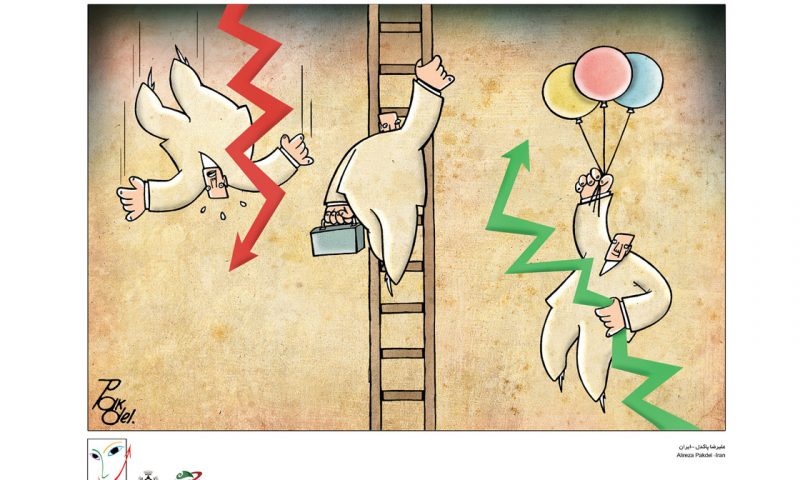

این اقدام از آنجا که افق رشد آینده را برای شرکت تصویر میکند، معمولا استقبال سرمایه گذاران و رشد p/e سهم را در پی دارد، اما در بورس تهران به ویژه پس از آغاز دوران رکود خود در چند سال اخیر این رویه به تدریج دچار تغییراتی شد، به نحوی که در حال حاضر اجرای افزایش سرمایه به ویژه زمانی که از آورده نقدی و مطالبات سهامداران باشد، به یک سیگنال ناخوشایند برای بازار تبدیل شده است.

در ریشه یابی این رویداد باید به چند نکته توجه کرد؛ نخست اینکه برخی شرکت ها به واسطه عدم توانایی در پرداخت سود نقدی و ترکیب نامناسب دارایی ها و بدهی ها (ساختار ترازنامه) به اجرای افزایش سرمایه های مکرر روی آورده اند که تنها باعث رقیق شدن سهم در بازار و نزدیک شدن قیمت سهم به ارزش اسمی شده است. نمونه این مطلب در مورد سهام خودرویی صادق است.

همچنین برخی شرکت ها با طرح های توجیهی مناسب اقدام به اخذ مصوبه افزایش سرمایه نموده اند، ولی پس از گذشت زمان مشخص شده که منابع ایجاد شده در راستای طرح توجیهی اصلی صرف نشده است. از سوی دیگر اجرای افزایش سرمایه قاعدتا مستلزم رشد p/e سهم است. به عنوان مثال سهمی با قیمت 300 تومان را در نظر بگیرید که سود خالص هر سهم را 50 تومان به بازار اعلام کرده است (p/e=6) . پس از اجرای افزایش سرمایه 100 درصدی از آنجا که این اقدام تاثیر فوری در رشد سودآوری شرکت ندارد، از لحاظ تئوریک سود خالص خود را 25تومان به ازای هر سهم (با سرمایه دو برابر) به بازار اعلام خواهد کرد.

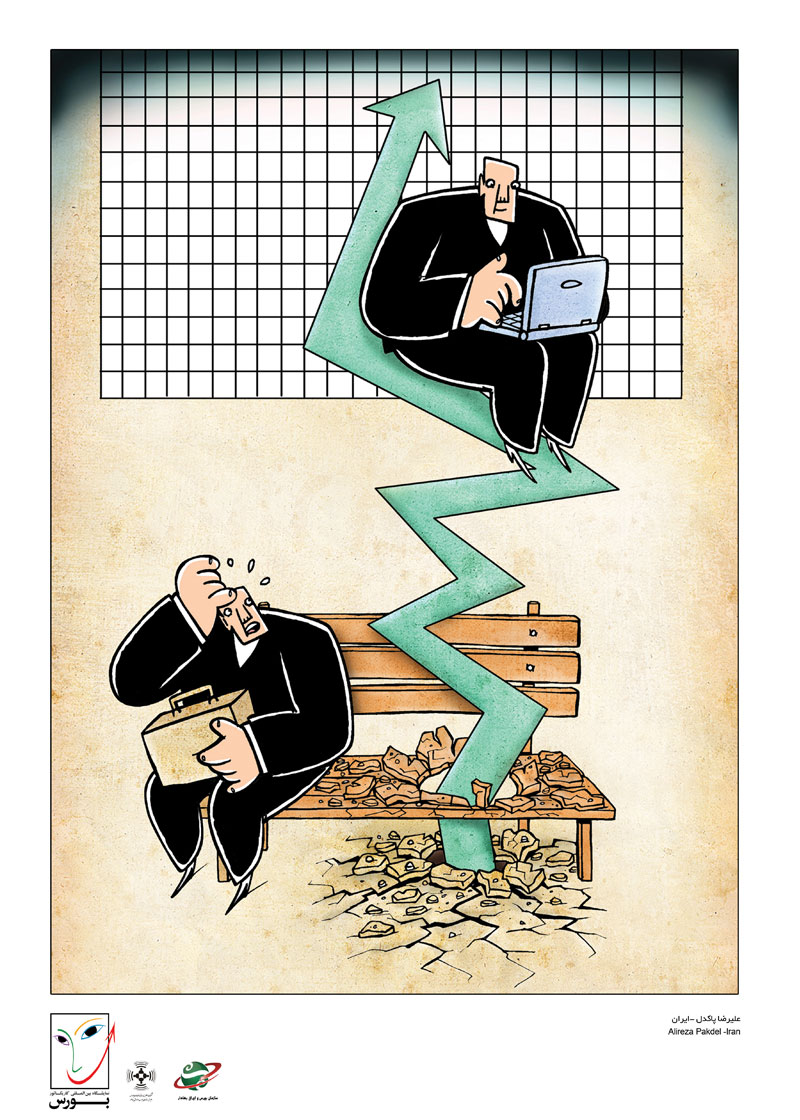

در چنین حالتی اگر سهم با P/E قبلی (6) بازگشایی شود، قیمت آن 150 تومان و حق تقدم آن نیز 50 تومان قیمت خواهد داشت، بنابراین کل دارایی سهامداری که در افزایش سرمایه شرکت نموده است از 300 تومان به 200 تومان در هر سهم کاهش می یابد، این در حالی است که برای برقراری توازن بین دارایی های سهامدار قبل و بعد از افزایش سرمایه، این سهم باید در حقیقت به قیمت 200 تومان بازگشایی شود (p/e=8).

در شرایط رکودی بازار سرمایه اغلب سناریوی اول تحقق می یابد، یعنی بازار پس از اجرای افزایش سرمایه دلیلی بر رشد فوری p/e نمی یابد و به همین جهت در صورتی که بازگشایی نماد با تعدیل مثبت eps از سوی شرکت همراه نشود، معمولا سهامداران در کوتاه مدت در فرآیند افزایش سرمایه متضرر می شوند.

به همین جهت برخی سرمایه گذاران ترجیح می دهند تا قبل از برگزاری مجمع فوق*العاده، سهام خود را در بازار به فروش برسانند تا بعد از انجام مراحل افزایش سرمایه سهم را مجددا خریداری کنند. علاوه بر موارد فوق، در شرایطی که بازار با ریسک های سیستماتیک (نظیر مسائل سیاسی، ناپایداری نرخ های جهانی فلزات و...) مواجه است، دید معامله گران معمولا به سمت سرمایه گذاری کوتاه مدت سوق می یابد.

با چنین دیدگاهی مساله «زمان» اهمیت زیادی می یابد. در فرآیند افزایش سرمایه نماد معاملاتی شرکت چند هفته جهت برگزاری مجمع و تشریفات قانونی متوقف می شود. این رویه با توجه به ریسک های سیستماتیک، عاملی ناخوشایند برای سرمایه گذاران کوتاه مدت تلقی می شود، زیرا که به قول ایشان مشخص نیست نماد سهم بعدا در چه بازاری باز شود.

بدین ترتیب این سرمایه گذاران ترجیح می دهند که با احتراز از قرار گرفتن در معرض ریسک، در فرآیند زمان بر افزایش سرمایه وارد نشوند و همین مساله موجب افزایش فشار عرضه بر نماد مذکور قبل از اجرای افزایش سرمایه می شود.در مجموع به نظر می رسد در شرایط کنونی بورس تهران به دلایل مورد اشاره واکنش مثبت قطعی نسبت به افزایش سرمایه ها نشان نمی دهد، اما صرف نظر از وضعیت فعلی، افزایش سرمایه معمولا خبری مثبت در افق سرمایه گذاری بلند مدت برای یک شرکت محسوب می شود.

در این میان شرکت هایی که می توانند بلاواسطه و به سرعت منابع جدید را در چرخه فعالیت خود وارد کنند (نظیر شرکت های سرمایه گذاری، بانک ها، لیزینگ ها و...) از مزیت بیشتری برخوردارند.

شرکت های تولیدی نیز باید بتوانند در یک دوره زمانی مشخص آثار ورود این منابع جدید را در صورت های مالی خود نشان دهند. به عنوان یک معیار پیشنهادی، شرکت های تولیدی باید بتوانند در اولین سال پس از اجرای افزایش سرمایه، معادل ورود منابع جدید (مبلغ افزایش سرمایه)، بر درآمد حاصل از فروش شرکت بیافزایند و این معیاری حداقل جهت ارزیابی کارآیی مدیریت در راستای استفاده از منابع جدید می باشد.

برچسبها :

مقالات مرتبط

چگونه با P/E سرمایهگذاری كنیم؟

دانشکده آموزش بورس و ارز – بزرگترین اشتباهی كه عموم مرتكب آن میشوند این است كه به جای توجه به ارزش ذاتی سهام به قیمت آن توجه میكنند.اكثر سرمایهگذاران بیتجربه دوست دارند كه سهام ارزان بخرند.

تاریخچه بازار ارز

پس از جنگ جهانی دوم دولتها با هدف بازسازی اقتصاد ملی خود، با ثابت نگه داشتن قیمت ارزها نسبت به دلار آمریکا سعی در تحکیم مبادلات تجاری خود داشتند، اما این امر تا سال ۱۹۷۱ بیشتر دوام نیاورد و بنا بر دلایل متعدد، قیمت ثابت متقابل ارزها، که تنها بواسطه سیاست دولتها تنظیم می شد، […]

آخرین مقالات

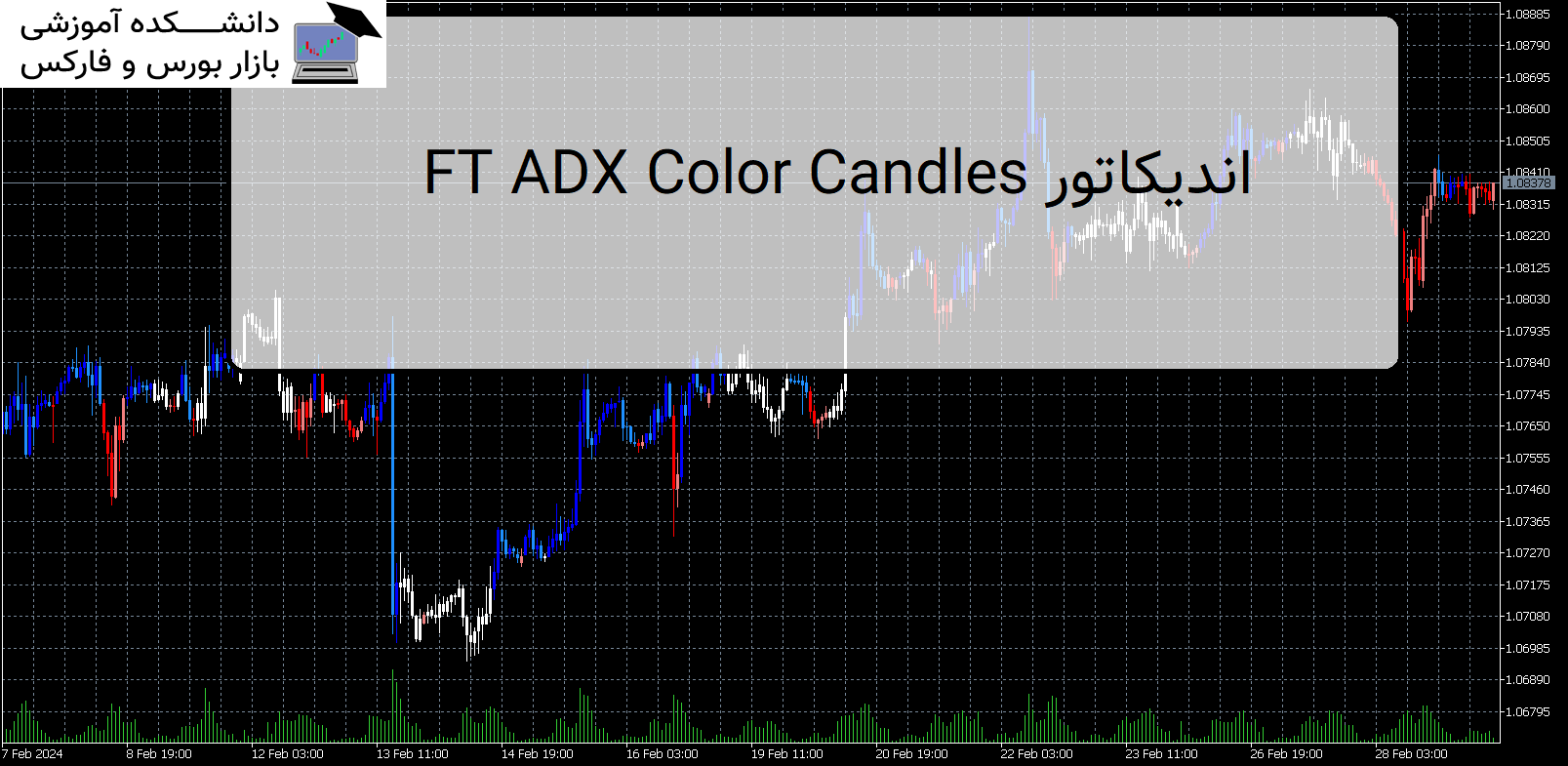

FT ADX Color Candles اندیکاتور MT5

معرفی و دانلود اندیکاتور کاربردی FT ADX Color Candles اندیکاتور کاربردی FT ADX Color Candles زمانی که نیاز دارید به طور همزمان به چندین مورد نگاه کنید، معامله می تواند بسیار خسته کننده باشد. اندیکاتور کاربردی FT ADX Color Candles قالب شمع ها، ساپورت ها، مقاومت ها، برنامه ها، اخبار و اندیکاتورها. هدف این ابزار […]

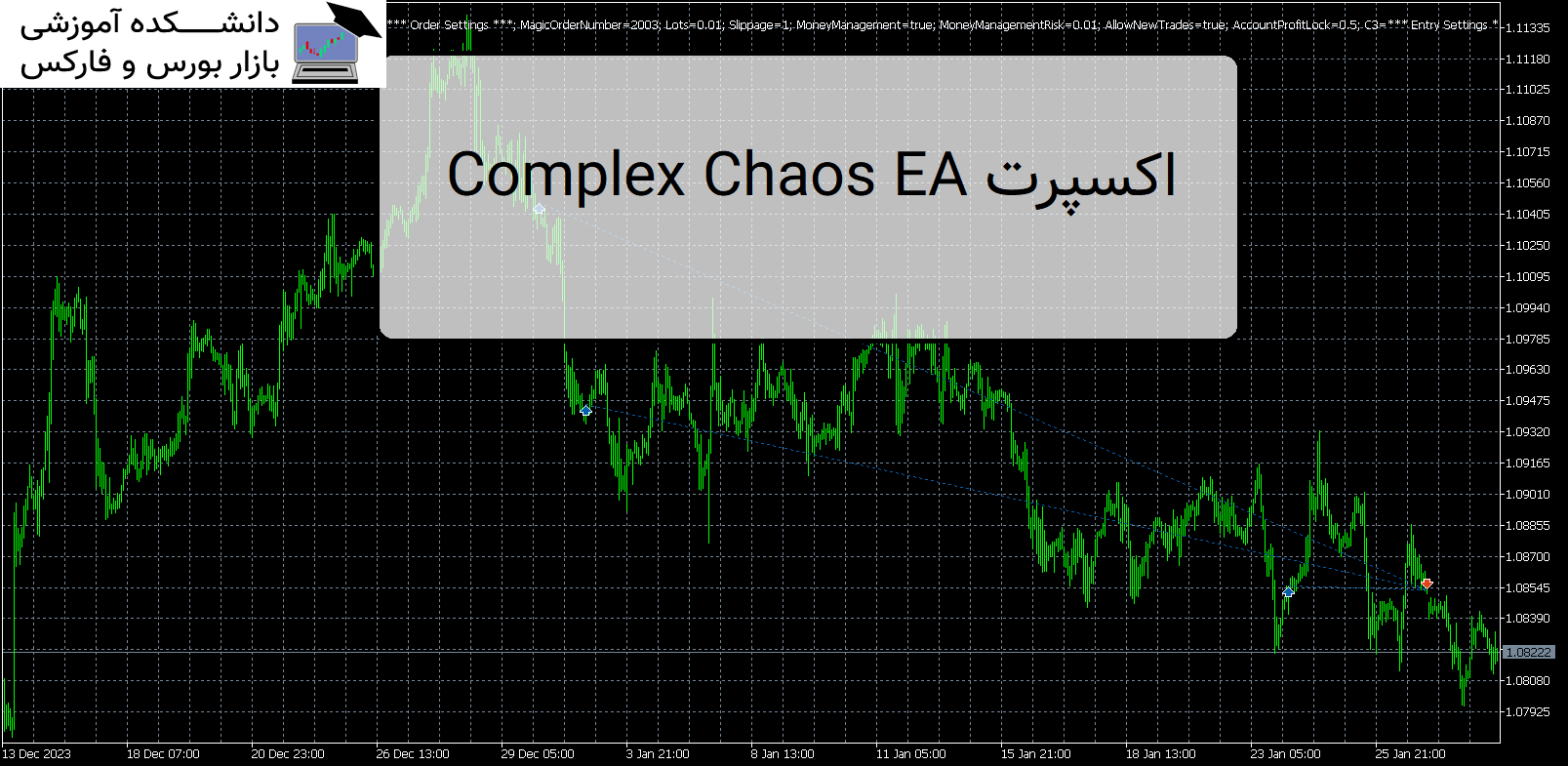

Complex Chaos EA اکسپرت MT5

معرفی و دانلود اکسپرت کاربردی Complex Chaos EA Complex Chaos EA یک سیستم خودکار است که از یک جفت میانگین متحرک نمایی برای تشخیص جهت بازار استفاده می کند و معاملات را در حالت شمع باز باز می کند. معرفی اکسپرت کاربردی Complex Chaos EA اگر بازار بر خلاف یک معامله حرکت کند، در یک […]

Terraforming 1 اکسپرت MT5

معرفی و دانلود اکسپرت کاربردی Terraforming اولین نسخه من از اکسپرت کاربردی Terraforming 1 . EA از آربیتراژ آماری برای کسب سود از جفت ارز USD EUR و GBP استفاده می کند. معرفی اکسپرت Terraforming 1 موقعیت ها زمانی باز می شوند که یک فرصت آربیتراژ شناسایی شود. پوزیشن ها پس از 3 ساعت یا […]