آشنایی با نمودار های تعدیل شده و تعدیل نشده

تفاوت نمودار های تعدیل شده و تعدیل نشده موضوع مورد بحث این مقاله می باشد. امروز بسیار رواج پیدا کرده است که اساتید تحلیل تکینکال در کلاس ها تاکید دارند که شاگردان از نمودار های تعدیل شده استفاده نمایند و بر روی نمودار تعدیل شده تحلیل کنند و به نمودار های تعدیل نشده توجهی […]

تفاوت نمودار های تعدیل شده و تعدیل نشده موضوع مورد بحث این مقاله می باشد. امروز بسیار رواج پیدا کرده است که اساتید تحلیل تکینکال در کلاس ها تاکید دارند که شاگردان از نمودار های تعدیل شده استفاده نمایند و بر روی نمودار تعدیل شده تحلیل کنند و به نمودار های تعدیل نشده توجهی ندارند. حال ما می خواهیم تفاوت این نمودار ها با یکدیگر و همچنین روش صحیح استفاده از انها را شرح دهیم.

تفاوت نمودارهای تعدیل شده و تعدیل نشده :

گپ یا به عبارتی شکاف نام تفاوت بین نمودار های تعدیل شده و تعدیل نشده می باشد. گپ های ایجاد شده در نمودار های تعدیل شده پس از مدتی به طریق دستی و با توجه به فرمولی پوشش داده می شود یعنی با گذشت زمان گپ از بین می رود و ابتدا و اخر شکاف به همدیگر وصل می شوند. اما در نمودار های تعدیل نشده واقعیت ها اتفاق افتاده و نمودار این گپ ها را نشان میدهد.

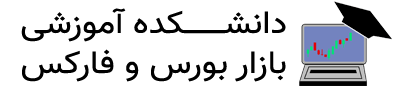

همانطور که مشاهده می نمایید تفاوت در دو نمودار بسیار مشخص است در نمودار اول تمامی گپ ها در نمودار وجود دارد ولی در نمودار دوم گپ ها پوشش داده شده است. قبل از اینکه به بررسی این تفاوت ها بپردازیم بهتر است درخصوص گپ و انواع آن بحث نماییم.

گپ چیست ؟

گپ یا شکاف به ناحیه از نمودار گفته می شود که در آن معامله صورت نگرفته است و عملا تقاضایی برای خرید و فروش وجود نداشته.انواع گپ :

– گپ به سمت پایین – گپ به سمت بالاانواع گپ به سمت پایین :

افزایش سرمایه : عمده گپ های بزرگی که در نمودار مشاهده می نمایید ناشی از گپ های افزایش سرمایه می باشد که با توجه به درصد افزایش سرمایه این شکاف باز خواهد شد. در بالا نمودار نماد معاملاتی قزوین در تایم روزانه را مشاهده می نمایید که گپ ناشی از افزایش سرمایه 100 درصدی در آن نمایش داده شده است قیمت پس از بسته شدن در محدوده 543 تومان پس از افزایش سرمایه در محدوده 350 تومان بازگشایی شده است.

در بالا نمودار نماد معاملاتی قزوین در تایم روزانه را مشاهده می نمایید که گپ ناشی از افزایش سرمایه 100 درصدی در آن نمایش داده شده است قیمت پس از بسته شدن در محدوده 543 تومان پس از افزایش سرمایه در محدوده 350 تومان بازگشایی شده است.

گپ ناشی از تقسیم سود نقدی یا DPS

این گپ پس از برگزاری مجمع عادی سالیانه شرکت ها و در صورت تقسیم سود نقدی در نمودار ایجاد می شود میزان گپ به میزان تقسیم سود نقدی بستگی دارد معمولا گپ های ایجاد شده ناشی از تقسیم سود نقدی بسیار کوچک می باشند.

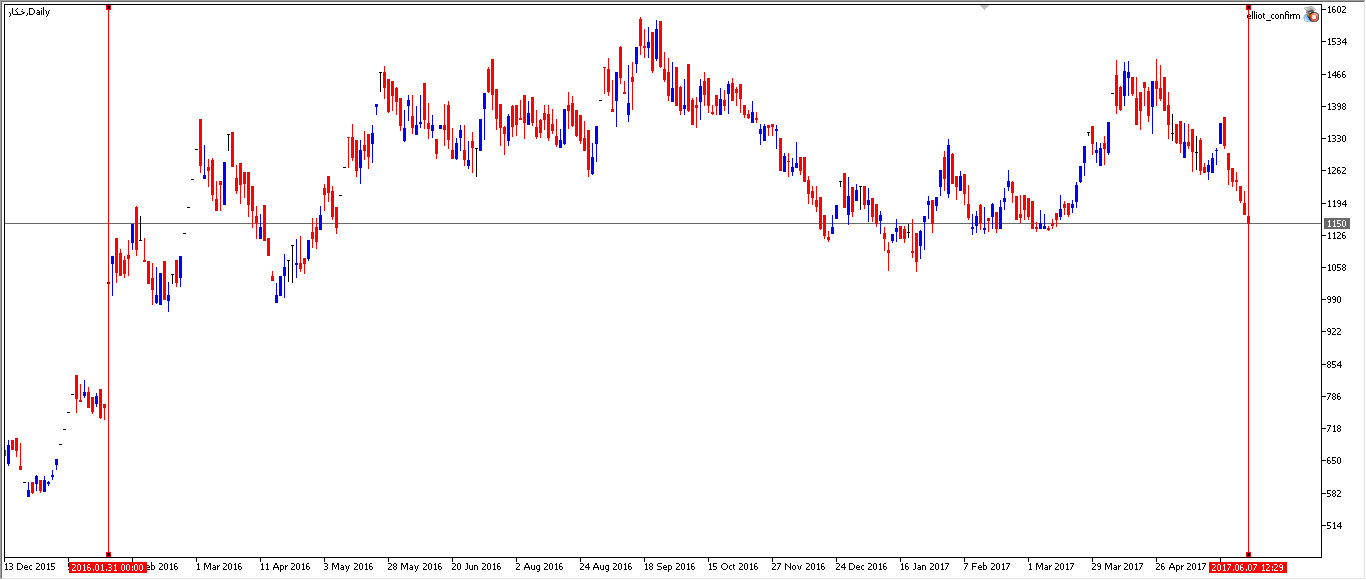

در بالا نمودار نماد معاملاتی کی بی سی در تایم روزانه را مشاهده می نمایید به دلیل آن که گپ در نمودار مشخص شود نمودار بزرگنمایی شده است همانطور که مشخص است قیمت این نماد پس از برگزاری مجمع عمومی عادی سالیانه و تقسیم سود نقدی هر سهم 800 ریال با گپ بازگشایی شده است. هر چند در بیشتر مواقع قیمت در همان ابتدا با صعود گپ را پوشش خواهد داد که در این نمودار هم این اتفاق افتاده است.

گپ های ناشی از تعدیل منفی

معمولا پس از اینکه نماد شرکت ها برای شفاف سازی یا تعدیل منفی پیش بینی سود هر سهم بسته می شوند در هنگام بازگشایی با نظر ناظر با محدوده نوسان بیشتر یا بدون محدوده نوسان بازگشایی می شوند این موضوع بدان معنی نیست که در صورت تعدیل منفی شرکت حتما شاهد گپ به سمت پایین خواهیم بود بعضا شرکت تعدیل منفی داده ولی نماد شرکت در همان قیمت بسته شدن و یا حتی مثبت بازگشایی شده است ولی موردی که معمول است تعدیل منفی همراه با گپ رو به پایین می باشد.

در بالا نمودار نماد معاملاتی فاراک در تایم روزانه را مشاهده می نمایید همانطور که مشخص است قیمت پس از اینکه جهت شفاف سازی بسته بود در زمان بازگشایی با گپ رو به پایین بازگشایی شده قیمت در محدوده 260 تومان بسته و در محدوده 220 تومان بازگشایی شد

گپ ناشی از گره معاملاتی منفی

این گپ معمولا در نماد هایی که از نظر نقد شوندگی در رتبه های پایینی قرار دارند اتفاق می افتد گپ ناشی از گره معاملاتی منفی زمانی اتفاق می افتد که قیمت مدتی صف فروش باشد ولی به اندازه حجم مبنا در آن معامله نشود و به عبارت عامیانه پایانی نگیرد در این صورت ناظر بازار دامنه نوسان را افزایش می دهد که همین عامل باعث ایجاد شکاف در نمودار خواهد شد است.

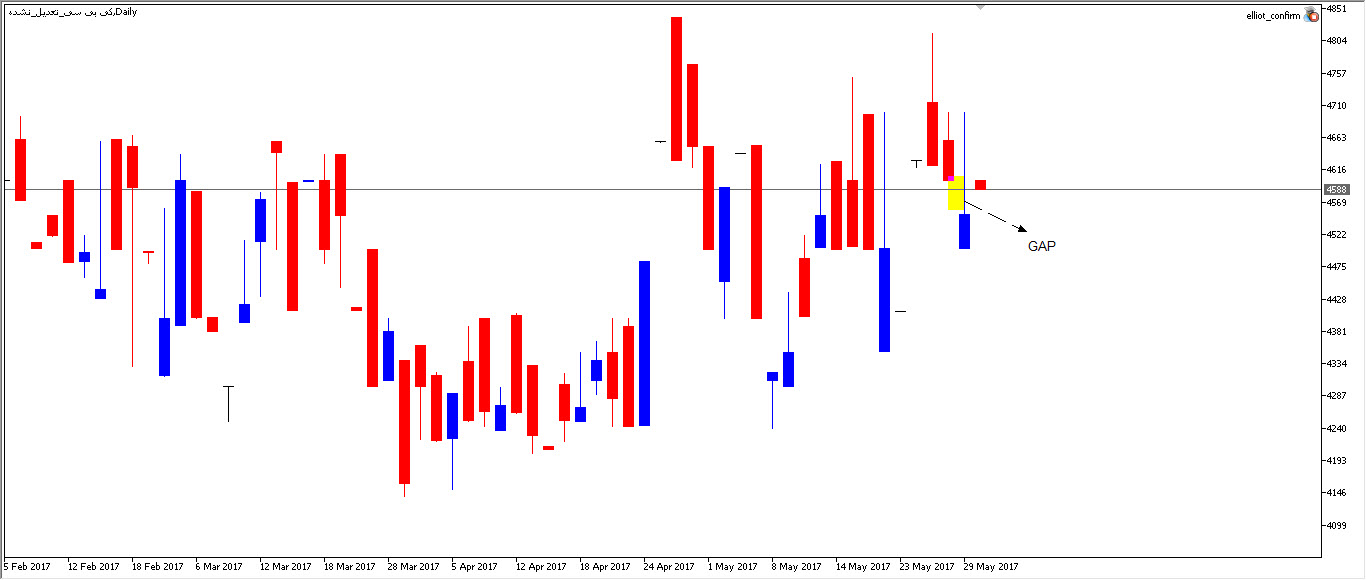

در بالا نمودار نماد معاملاتی فاما را مشاهده می نمایید همانطور که مشخص است قیمت مدت ها در صف فروش دچار گره معاملاتی شده و هر بار با افزایش محدوده نوسان شکافی در نمودار ایجاد شده است.

انواع گپ های رو به بالا

گپ ناشی از تعدیل مثبت معمولا پس از اینکه نماد شرکت ها برای شفاف سازی یا تعدیل مثبت پیش بینی سود هر سهم بسته می شوند در هنگام بازگشایی با نظر ناظر با محدوده نوسان بیشتر یا بدون محدوده نوسان بازگشایی می شوند این موضوع بدان معنی نیست که در صورت تعدیل مثبت شرکت حتما شاهد گپ به سمت بالا خواهیم بود بعضا شرکت تعدیل مثبت داده ولی نماد شرکت در همان قیمت بسته شدن و یا حتی منفی بازگشایی شده است ولی موردی که معمول است تعدیل مثبت همراه با گپ رو به بالا می باشد.

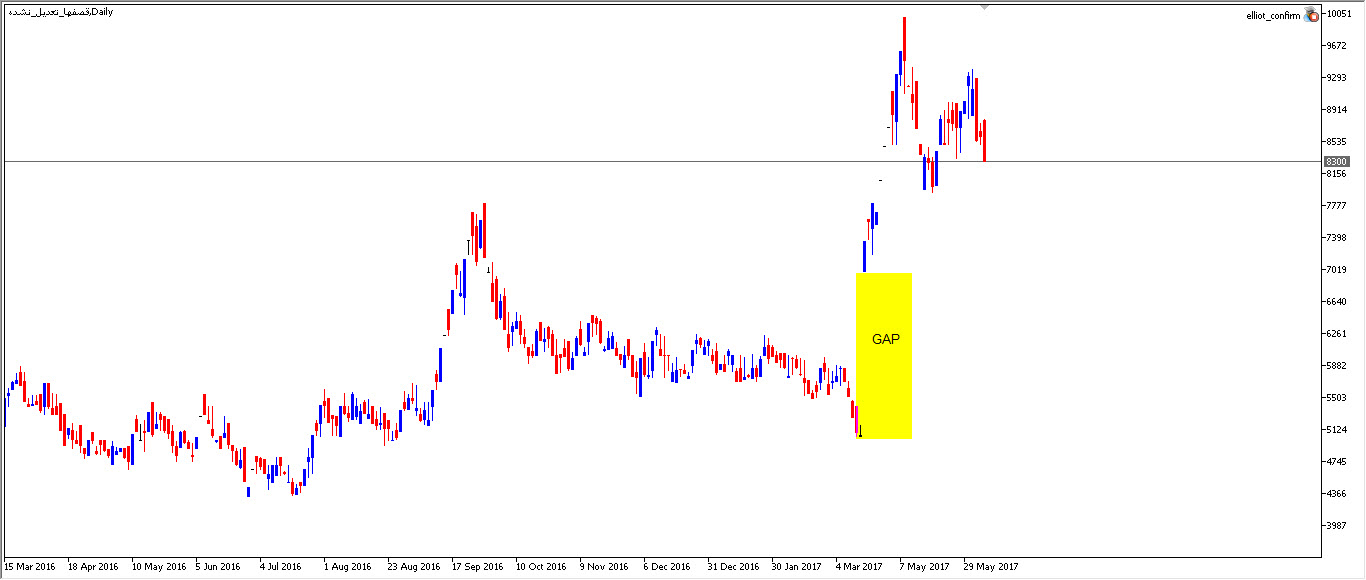

در بالا نمودار نماد معاملاتی قصفها در تایم روزانه را مشاهده می نمایید همانطور که مشخص است قیمت پس از بسته شدن برای شفاف سازی و تعدیل مثبت همراه با گپ رو به بالا باز شده است قیمت این نماد در محدوده 500 تومان بسته و در محدوده 700 تومان بازگشایی شده است.

گپ ناشی از گره معاملاتی مثبت

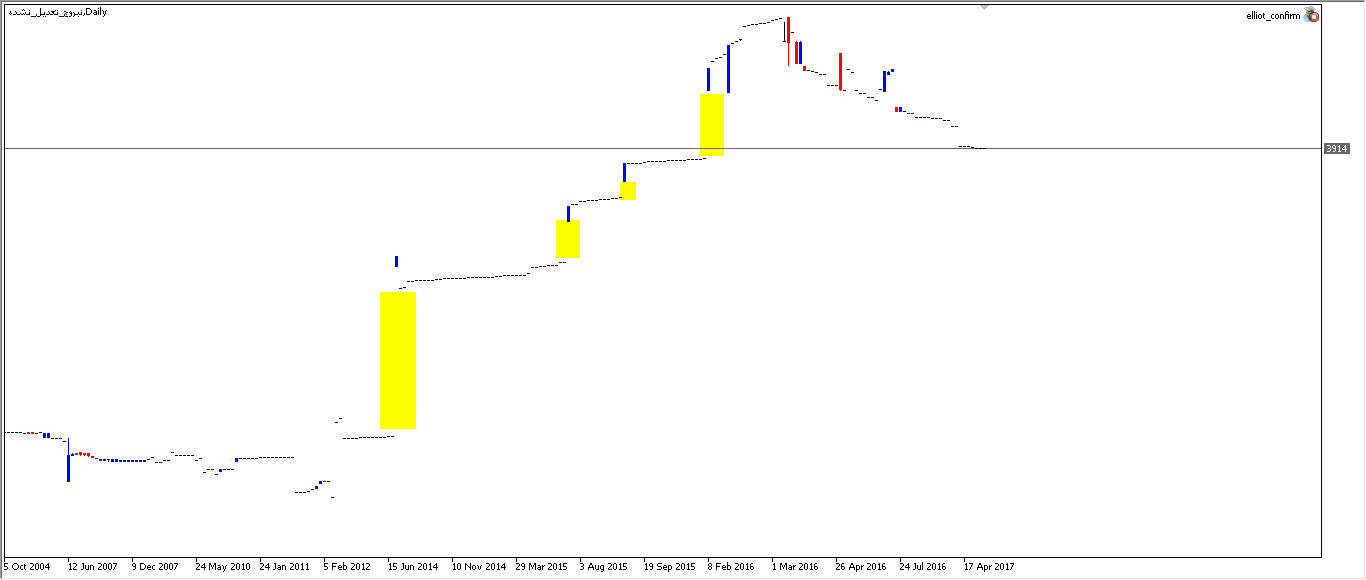

این گپ معمولا در نماد هایی که از نظر نقد شوندگی در رتبه های پایینی قرار دارند اتفاق می افتد گپ ناشی از گره معاملاتی مثبت زمانی اتفاق می افتد که قیمت مدتی صف خرید باشد ولی به اندازه حجم مبنا در آن معامله نشود و به عبارت عامیانه پایانی نگیرد در این صورت ناظر بازار دامنه نوسان را افزایش می دهد که همین عامل باعث ایجاد شکاف در نمودار خواهد شد. در زیر نمودار نماد معاملاتی نبروج را مشاهده می نمایید همانطور که مشخص است قیمت به دفعات در صف خرید دچاره گره معاملاتی شده است و هر بار با افزایش محدوده نوسان شکافی در نمودار ایجاد شده است.

نظر تحلیلگران در خصوص نمودار های تعدیل شده و تعدیل نشده :

در بین تحلیلگران بازار ایران اختلاف بر سر نمودارهای تعدیل شده و تعدیل نشده بسیار زیاد است هر چند تحلیل گرانی هم وجود دارند که هم از نمودارهای تعدیل شده و هم از نمودارهای تعدیل نشده استفاده می نمایند اما در زیر به بررسی اختلاف نظر های در این خصوص می پردازیم :چرا نمودارهای تعدیل شده:

نظر تحلیل گرانی که از نمودار های تعدیل شده استفاده می کنند این است که می گویند قیمت بر اساس عرضه و تقاضا تعیین می شود و هر آنچه به غیر از عرضه و تقاضا منجر به افزایش یا کاهش قیمت شود دستکاری در قیمت و ارزش سهم می باشد. این مهم بیشتر در خصوص گپ های ناشی از افزایش سرمایه و سود نقدی اهمیت پیدا می کند بنابراین دلیل خود را برای می دانند که گپ ها دستکاری در قیمت است و عرضه و تقاضا تاثیری در آن نداشته است. یکی دیگر از دلایل این دسته از معامله گران عدم کاربرد اسیلاتور های و استراتژی های معاملاتی در نمودار های تعدیل نشده می باشد که در اثر بازگشایی گپ دچار خطا می شود و سیگنال های درستی را صادر نمی نماید که البته این مهم تنها در زمان بازگشایی گپ و در هفته های ابتدایی بازگشایی در نمودار های تعدیل نشده صدق می کند و پس از مدتی اسیلاتور ها و سیستم ها به روال خود باز می گردند مثال : در زیر نمودار تعدیل نشده پلاسک در تایم روزانه را مشاهده می نمایید

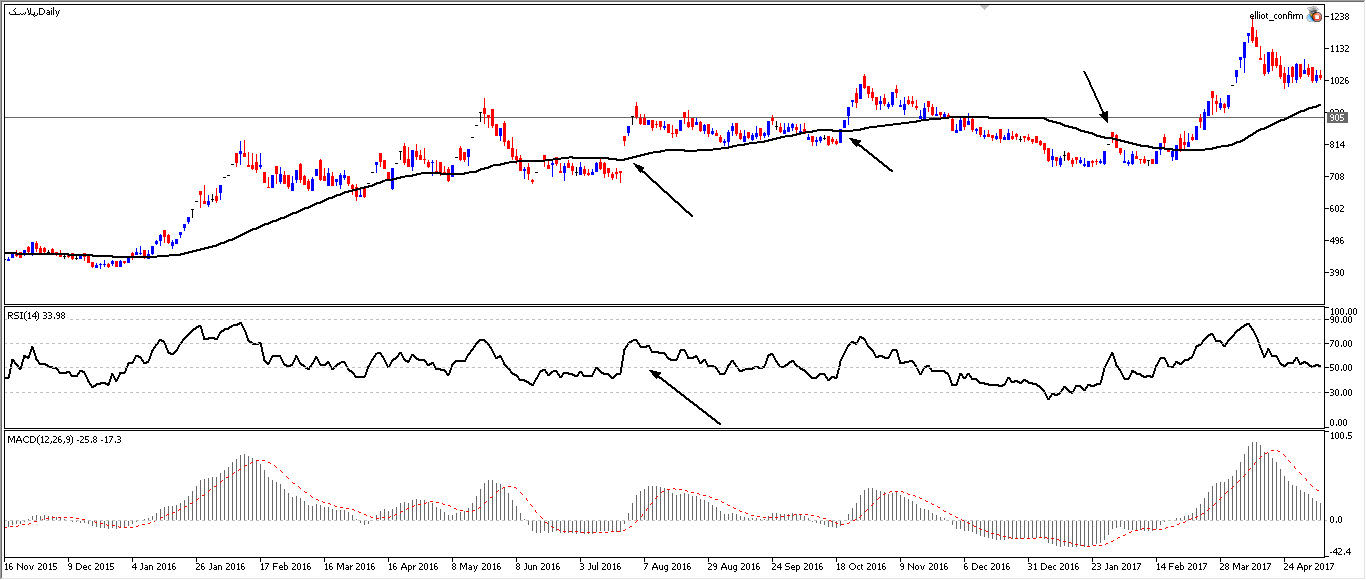

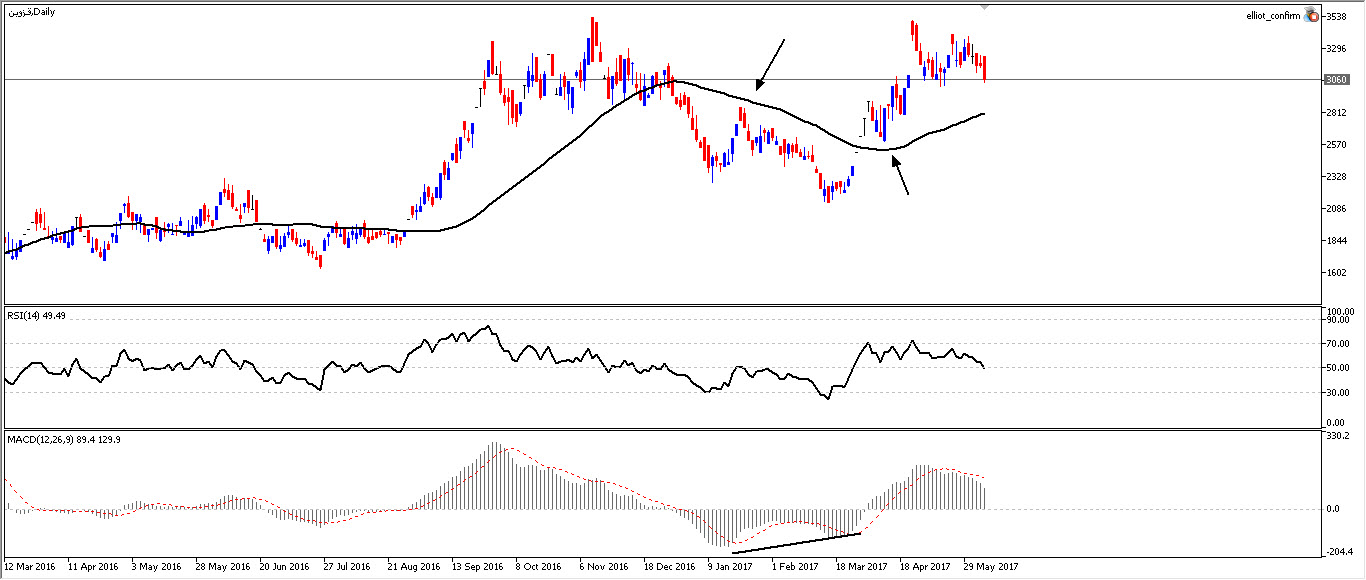

همانطور که مشاهده می نمایید گپ ناشی از افزایش را سرمایه در نمودار نمایش داده شده است پس از بسته شدن قیمت در محدوده 164 تومان در محدوه 86 تومان بازگشایی شده است همانطور که مشخص است میانگین متحرک از تعادل خارج شده و در اسیلاتور های RSI و MACD هم شاهد سقوط هستیم که نشانه خطا در ایت اسیلاتور ها می باشد. در زیر نمودار تعدیل شده پلاسک را در همان بازه زمانی مشاهده می نمایید.

کاملا مشخص است که میانگین متحرک و دو اسیلاتور RSI و MACD از تعادل خارج نشده است و دقیقا میانگین متحرک به صورت یک حمایت و مقاومت داینامیک رفتار کرده است

مثال :در زیر نمودار تعدیل نشده نماد معاملاتی قزوین در تایم روزانه را مشاهده می نمایید.

کاملا مشخص است که میانگین متحرک و دو اسیلاتور RSI و MACD از تعادل خارج نشده است و دقیقا میانگین متحرک به صورت یک حمایت و مقاومت داینامیک رفتار کرده است

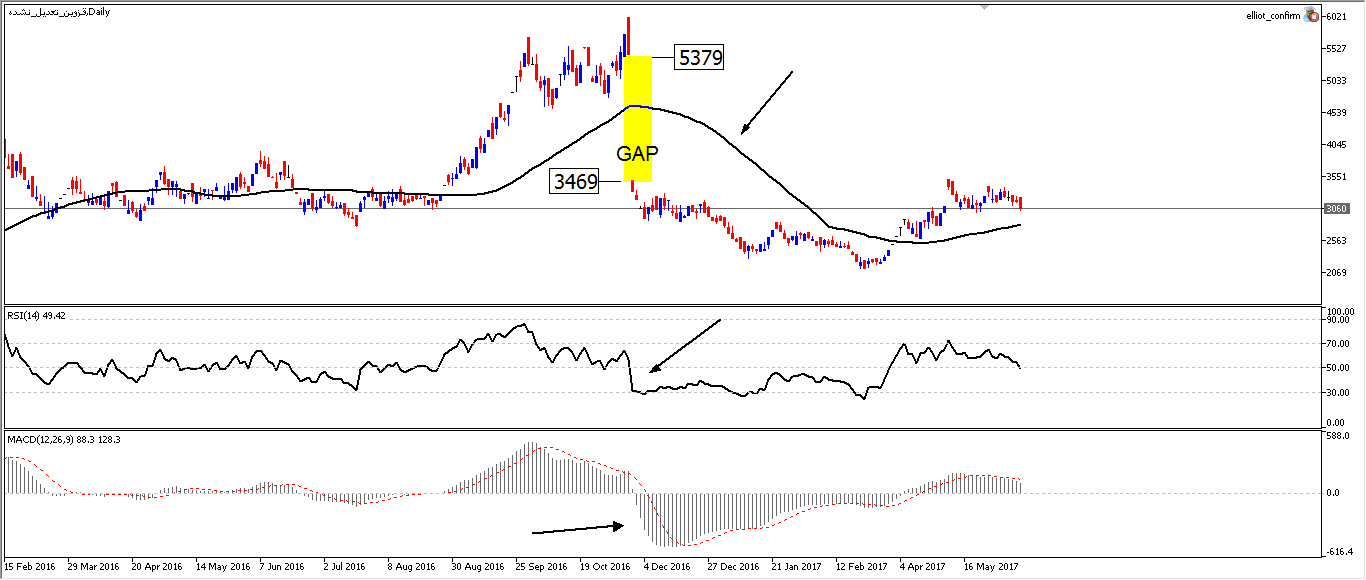

مثال :در زیر نمودار تعدیل نشده نماد معاملاتی قزوین در تایم روزانه را مشاهده می نمایید.

گپ ناشی از افزایش سرمایه در نمودار نمایش داده شده است که قیمت در محدوده 537 تومان بسته و در محدوده 346 تومان بازگشایی شده است همانطور که مشخص است میانگین متحرک از حالت عادی خارج شده است و ریزش داشته در اسیلاتور RSI هم شاهد سقوط هستیم میزان جبری MACD هم از مثبت به یکباره منفی شده است بنابراین کلیه اسیلاتور های سیگنال های خطا را صادر می نمایند.

گپ ناشی از افزایش سرمایه در نمودار نمایش داده شده است که قیمت در محدوده 537 تومان بسته و در محدوده 346 تومان بازگشایی شده است همانطور که مشخص است میانگین متحرک از حالت عادی خارج شده است و ریزش داشته در اسیلاتور RSI هم شاهد سقوط هستیم میزان جبری MACD هم از مثبت به یکباره منفی شده است بنابراین کلیه اسیلاتور های سیگنال های خطا را صادر می نمایند.

در بالا نمودار تعدیل شده نماد معاملاتی قزوین را در همان بازه مشابه بررسی می نمایین همانطور که در نمودار هم نمایش داده شده است در میانگین متحرک اتفاقی رخ نداده و قیمت دقیقا برروی میانگین متحرک از خود واکنش نشان می دهد حتی در اسیلاتور MACD واگرایی مثبت رخ داده و پس از وقوع واگرایی قیمت شروع به رشد کرده است بنابراین در زمان وقوع گپ اسیلاتور ها در نمودار های تعدیل شده از خود خطا صادر نمی نمایند

در بالا نمودار تعدیل شده نماد معاملاتی قزوین را در همان بازه مشابه بررسی می نمایین همانطور که در نمودار هم نمایش داده شده است در میانگین متحرک اتفاقی رخ نداده و قیمت دقیقا برروی میانگین متحرک از خود واکنش نشان می دهد حتی در اسیلاتور MACD واگرایی مثبت رخ داده و پس از وقوع واگرایی قیمت شروع به رشد کرده است بنابراین در زمان وقوع گپ اسیلاتور ها در نمودار های تعدیل شده از خود خطا صادر نمی نمایند

چرا نمودار های تعدیل نشده :

تحلیل گرانی که از نمودار های تعدیل نشده استفاده می کنند اشاره دارند به سه قانون تحلیل تکنیکال که: همه چیز در قیمت لحاظ شده است قیمت ها در قالب روند حرکت می کنند تاریخ تکرار می شود دلیل عمده این دسته از تحلیل گران به اصل سوم می باشد که به این موضوع اشاره دارند که بستن شکاف ها باعث برهم ریختن تاریخچه قیمتی سهم خواهد شد قیمت های اصلی که سهم برروی آن واکنش نشان داده تغییر می نماید و مهم تر از همه سقف ها و کف های تاریخی در نمودار تغییر خواهد کرد در زیر با مثال هایی این موضوع را نمایش می دهیم. مثال : در زیر نمودار تعدیل نشده نماد معاملاتی فولاد در تایم ماهیانه را مشاهده می نمایید

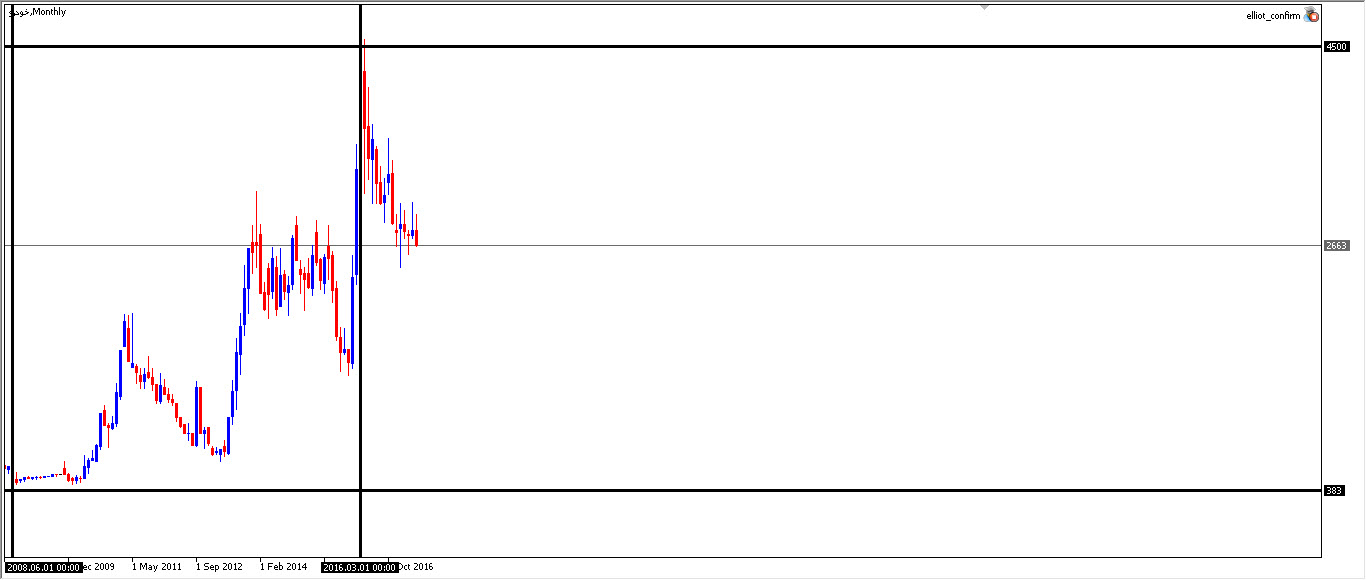

همانطور که مشاهده می نمایید در تاریخچه معاملاتی این نماد بالاترین قیمت در محدوده 600 تومان می باشد یعنی در حدود 9 سال گذشته بالاترین قیمتی که این نماد داشته 600 تومان بوده یعنی سقف تاریخی و پایین ترین قیمتی که این نماد در 9 سال گذشته داشته ( کف تاریخی) محدوده 100 تومان بوده است. تحلیل گرانی که از نمودارهای تعدیل نشده استفاده می نمایند بر باورند که حمایت تاریخی این نماد محدوده 100 تومان است و هیچگاه این نماد در تاریخچه خود قیمتی زیر محدوده 100 تومان را تجربه نکرده است این موضوع منشا بیشتر اختلافات است که با نمایش نمودار تعدیل شده این نماد این مهم نمایان می شود.

در بالا نمودار تعدیل شده نماد فولاد در تایم ماهیانه نمایش داده شده است که همانطور که مشخص است بالاترین قیمت که در این نمودار نمایش داده می شوند محدوده 215 تومان می باشد به عبارتی سقف تاریخی در نمودار تعدیل شده فولاد 215 تومان می باشد و پایین ترین قیمت نماد فولاد در نمودار تعدیل شده محدوه 14 تومان می باشد و به عبارتی کف تاریخی در نمودار فولاد 14 تومان می باشد به عبارت دیگر این نمودار اشاره به این موضع داردکه زمانی قیمت فولاد 14 تومان بوده است مثال : در زیر نمودار تعدیل نشده نماد خودرو در تایم ماهیانه را مشاهده می نمایید

همانطور که در نمودار فوق مشاهده می نمایید سهام شرکت ایران خودرو بالاترین قیمت را که در تاریخ خود داشته است محدوده 1025 تومان می باشد و به عبارتی سقف تاریخی این نماد محدوده 1025 تومان است و پایین ترین قیمتی را که تجربه کرده است محدوده 85 تومان می باشد یعنی کف تاریخ این نماد معاملاتی 85 تومان است.

همانطور که در نمودار فوق مشاهده می نمایید سهام شرکت ایران خودرو بالاترین قیمت را که در تاریخ خود داشته است محدوده 1025 تومان می باشد و به عبارتی سقف تاریخی این نماد محدوده 1025 تومان است و پایین ترین قیمتی را که تجربه کرده است محدوده 85 تومان می باشد یعنی کف تاریخ این نماد معاملاتی 85 تومان است.

در بالا نمودار نماد معاملاتی خودرو در تایم ماهیانه و بر اساس نمودار تعدیل شده مشاهده می نمایید همانطور که مشخص است این نمودار بالاترین قیمت را که در نماد خودرو نشان می دهد محدوده 450 تومان است و به عبارتی سقف تاریخی این نماد را 150 تومان نشان می دهد و پایین ترین قیمت این نماد را محدوده 38 تومان نشان می دهد یعنی کف تاریخی این نماد 38 تومان است.

معامله گرانی که براساس روش های کلاسیک خرید و فروش می نمایند و از نمودار های تعدیل نشده استفاده می نمایند براین موضوع تاکید دارند که اصل سوم تحلیل تکنیکال در نمودارهای تعدیل شده تغییر می یابد و بنابراین مقاومت ها و حمایت های مشخص شده در نمودار تعدیل شده واقعی و طبق تاریخچه قیمت نمی باشند.

یک دیگر از دلایل معامله گرانی که از نمودار های تعدیل نشده استفاده می نمایند این است که می گویند تمام این گپ ها بخشی از نمودار است و با اشاره به ضرب المثل ژاپنی که هر پنجره باز روزی بسته می شوند ، به بسته شدن این گپ ها در آینده اشاره دارند و اعتقاد دارند تمامی گپ های باز شده دیر یا زود توسط حرکت قیمت بسته خواهد شد که این مهم در مثال های زیر نمایش داده خواهد شد:

مثال : در زیر نمودار تعدیل نشده نماد معاملاتی فخوز در تایم روزانه را مشاهده می نمایید

در بالا نمودار نماد معاملاتی خودرو در تایم ماهیانه و بر اساس نمودار تعدیل شده مشاهده می نمایید همانطور که مشخص است این نمودار بالاترین قیمت را که در نماد خودرو نشان می دهد محدوده 450 تومان است و به عبارتی سقف تاریخی این نماد را 150 تومان نشان می دهد و پایین ترین قیمت این نماد را محدوده 38 تومان نشان می دهد یعنی کف تاریخی این نماد 38 تومان است.

معامله گرانی که براساس روش های کلاسیک خرید و فروش می نمایند و از نمودار های تعدیل نشده استفاده می نمایند براین موضوع تاکید دارند که اصل سوم تحلیل تکنیکال در نمودارهای تعدیل شده تغییر می یابد و بنابراین مقاومت ها و حمایت های مشخص شده در نمودار تعدیل شده واقعی و طبق تاریخچه قیمت نمی باشند.

یک دیگر از دلایل معامله گرانی که از نمودار های تعدیل نشده استفاده می نمایند این است که می گویند تمام این گپ ها بخشی از نمودار است و با اشاره به ضرب المثل ژاپنی که هر پنجره باز روزی بسته می شوند ، به بسته شدن این گپ ها در آینده اشاره دارند و اعتقاد دارند تمامی گپ های باز شده دیر یا زود توسط حرکت قیمت بسته خواهد شد که این مهم در مثال های زیر نمایش داده خواهد شد:

مثال : در زیر نمودار تعدیل نشده نماد معاملاتی فخوز در تایم روزانه را مشاهده می نمایید

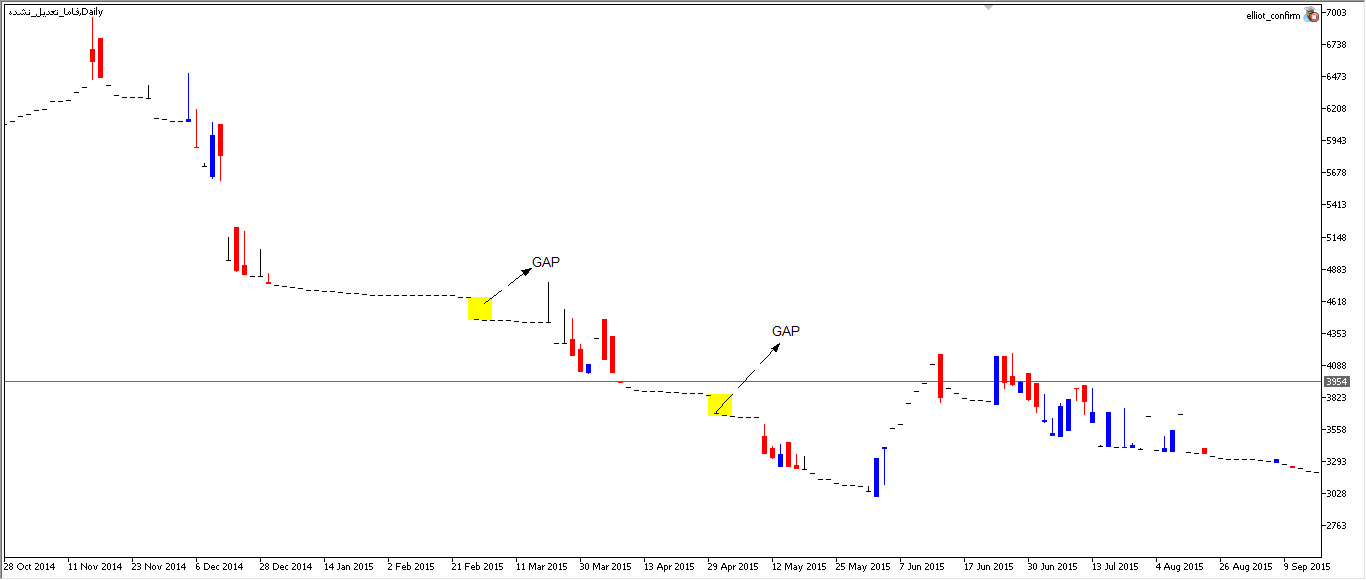

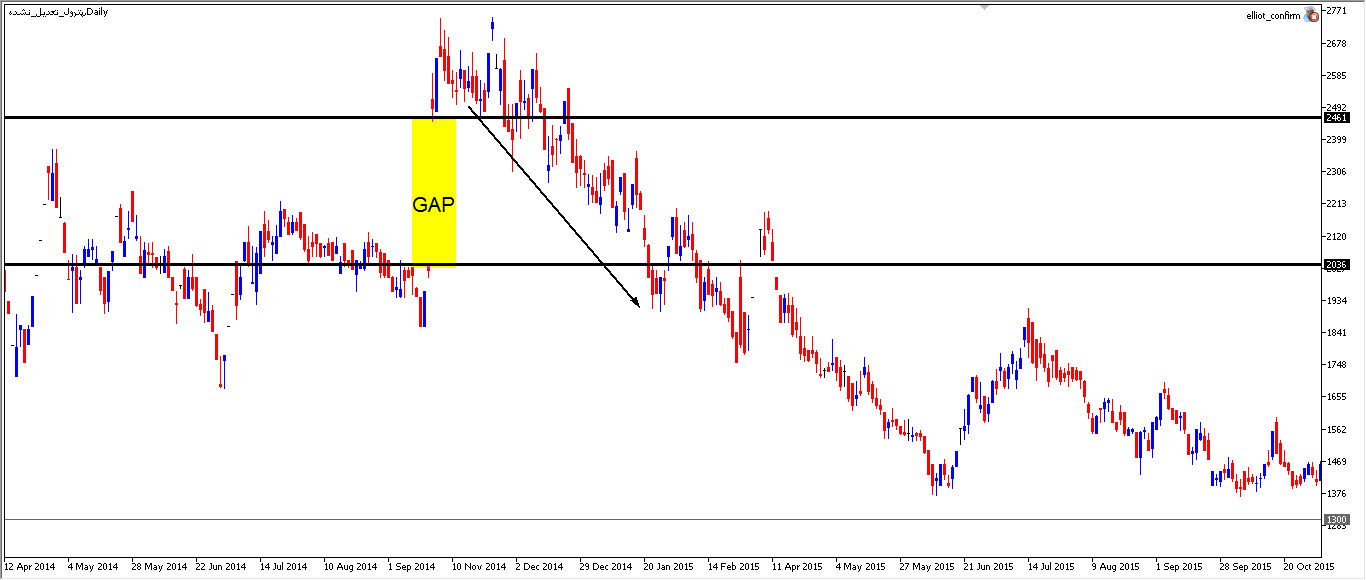

همانطور که مشخص است در نمودار دو گپ ناشی از افزایش سرمایه وجود دارد گپ اول ناشی از بسته شدن قیمت در محدوده327 تومان و بازگشایی آن در محدوده 270 تومان می باشد که پس از یک بازه زمانی در حدوده 80 روز به صورت کامل پوشش داده شده است و گپ دوم ناشی از بسته شدن قیمت در محدوده 270 و بازگشایی در محدوده 200 تومان می باشد که دقیقا چند روز پس از بازگشایی اقدام به پوشش کامل گپ کرده است. مثال : در زیر نمودار نماد معاملاتی پترول در تایم روزانه را مشاهده می نمایید.

همانطور که مشاهده می نمایید گپ در نمودار فوق از نوع رو به بالا می باشد قیمت در محدوده 200 تومان بسته و در محدوده 240 تومان بازگشایی شده است اما دقیقا چند روز پس از بازگشایی ریزش داشته است و شکاف ایجاد شده به صورت کامل پوشش داده شده است. مثال : در زیر نمودار تعدیل نشده نماد معاملاتی شبندر در تایم روزانه را مشاهده می نمایید.

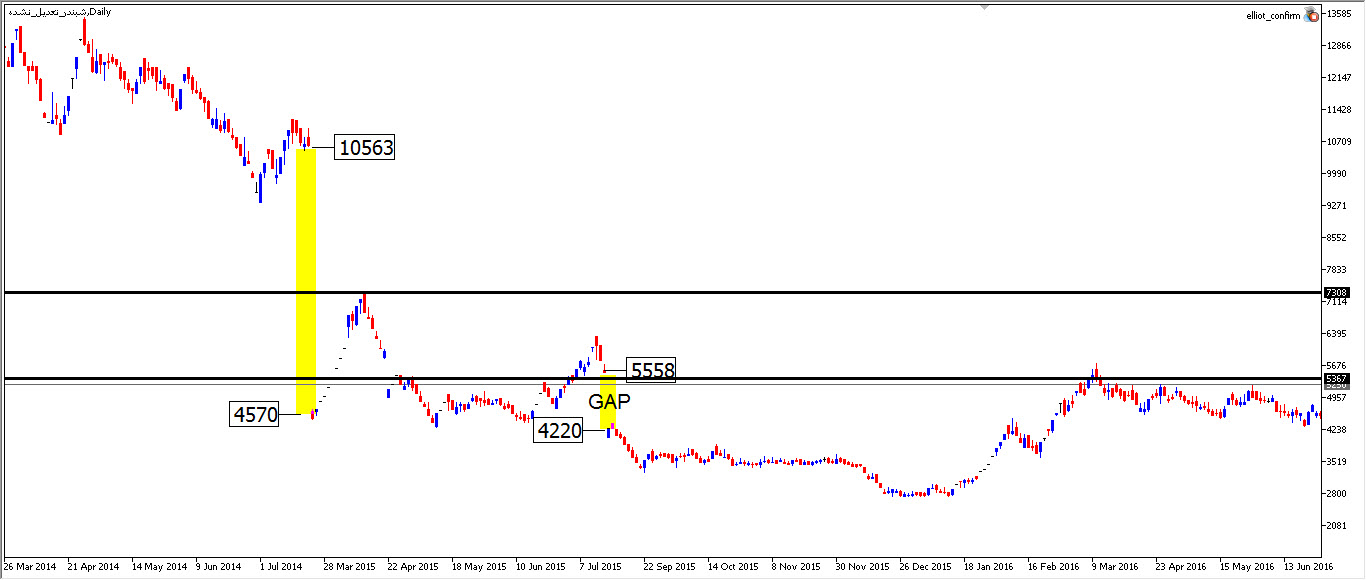

همانطور که در نمودار فوق مشاهده می نمایید دو گپ در نمودار نمایش داده شده است گپ اول از محدوده 1056 تومان تا محدوده 457 تومان می باشد که پس از بازگشایی قیمت حدوده 50 درصد آن پوشش داده شده است و گپ دوم از محدوده 555 تومان تا محدوده 420 تومان می باشد که با گذشت حدوده 120 روز به صورت کامل پوشش داده شده است. در زیر به بررسی نمودار تعدیل شده و تعدیل نشده در نمودار فاذر در تایم هفتگی می پردازیم.

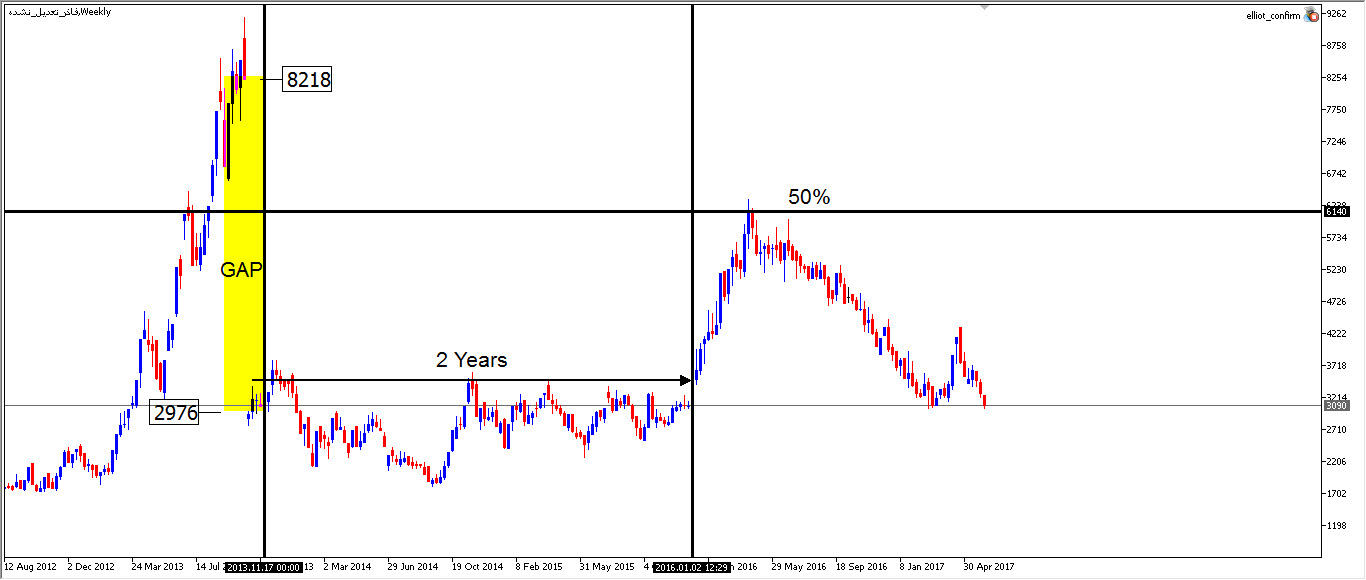

در بالا نمودار تعدیل نشده فاذر در محدوده تاریخ 17/11/2013 گپی از محدوده 812 تومان تا محدوده 300 تومان در این نماد معاملاتی ایجاد می شود بعد از گذشت حدود 2 سال قیمت 50 درصد گپ ایجاد شده را پوشش می دهد معامله گرانی که در نمودار های تعدیل نشده تحلیل می کنند زمانی که قیمت وارد محدوده گپ می شود از طریق ابزارهای تکنیکال مانند فیبوناچی و … پله به پله مقاومت های یا حمایت ها ( بستگی به نوع گپ ) را در گپ شناسایی می کنند و این موضوع را تا پوشش کامل گپ پیش می برند. در زیر این بازه زمانی را در نمودار تعدیل شده فاذر بررسی می نماییم

در بالا نمودار فاذر تعدیل شده فاذر را مشاهده می نمایید

همانطور که مشخص شده درمحدوده تاریخی 17/11/2013 ( بازگشایی گپ در نمودار تعدیل نشده ) سقف تاریخی این نماد معاملاتی تشکیل شده است و پس از گذشت 2 سال سقف تاریخی نیز شکسته شده است ( پوشش گپ در نمودار های تعدیل نشده ) معامله گرانی که در نمودار های تعدیل شده تحلیل می نمایند در این مواقع بیشتر امواج را دنبال می نمایند و با استفاده از برخی از ابزار های تکنیکال هدف های قیمت را تعیین می نمایند این مهم نیاز به تبحر زیادی دارد و عمدتا ممکن است قیمت اهداف بسیار بالایی داشته باشد ( پوشش کامل گپ ) که شناسایی آن بسیار مشکل است در کل به نظر می رسد شناسایی مقاومت ها و حمایت های در نمودار های تعدیل نشده آسان تر و قدرتمند تر می باشد. در بسیاری از نمودار های نماد های معاملاتی گپ وجود دارد که در بسیاری گپ به صورت کامل پوشش داده شده است و در برخی هم بخشی از آن پوشش داده شده است و در بسیاری هم هیچ مقدار از آن پوشش داده نشده است معامله بر روی گپ نیاز به تبحر و تخصص زیادی دارد استفاده از ابزارهای معاملاتی مانند فیبو ناچی و … بیار با اهمیت است بنابراین بازگشایی گپ در هر نمودار نشانه ی پوشش گپ در همان موقع نیست و ممکن است روزها و هفته ها و حتی سال ها زمان ببرد بنابراین معامله گران در این روش یعنی معامله بر روی گپ می بایست بسیار تسلط داشته باشند.کدام نمودار برای تحلیل مناسب است؟

معامله گر بنا به روش معاملاتی خود از هر کدام می تواند استفاده کند و هیچ اجباری نیست که از تعدیل شده یا نشده استفاده کنید. برای معامله گرانی که از روش های حمایت و مقاومت و یا پرایس اکشن و به طور کلی روش های کلاسیک برای تحلیل استفاده می کنند نمودار های تعدیل نشده توصیه می شود. اما معامله گرانی که از روش های جدید تر و متکی بر عرضه و تقاضا می باشد و سیستم های بی نیاز به مقاومت و حمایت های کلاسیک همچون الیوت و یا ایچی موکو و بیل ویلیامز و یا اصلا اسیلاتور های خرید و فروش استفاده می نمایند نمودار های تعدیل شده را توصیه می کنیم. البته این مسئله زمانی اهمیت می یابد که گپ ایجاد شده به نمودار قیمت نزدیک باشد.برچسبها :

مقالات مرتبط

معرفی توماس بولکوفسکی

توماس بولکوفسکی ( Thomas N . Bulkowski ) به اعتقادوباور بخش اعظمی از شخصیتهای دنیای معاملهگری , وی یکی نویسندگان برجستۀ عالم در حوزۀ الگوهای نموداری است . او سرمایهگذاری چیره و معاملهگری با بیش تر از سی سال تجربه در بازار سهام است . او همینطور تالیف کننده کتاب ها زیادی است […]

داستان معامله گر و مورچه

روزی مدرس کارینا در اکنون گام زدن در لبه حاشیه دریا دریا بود که یک کدام از شاگردان اون که سالها قبلی دانشجوی وی بود از پشت به کتف معلم و زد و اظهار کرد درود مدرس منو به یاد دارید و … . . خلاصه بعد از آن مقداری اوضاع و احوال پرسی […]

آخرین مقالات

FT ADX Color Candles اندیکاتور MT5

معرفی و دانلود اندیکاتور کاربردی FT ADX Color Candles اندیکاتور کاربردی FT ADX Color Candles زمانی که نیاز دارید به طور همزمان به چندین مورد نگاه کنید، معامله می تواند بسیار خسته کننده باشد. اندیکاتور کاربردی FT ADX Color Candles قالب شمع ها، ساپورت ها، مقاومت ها، برنامه ها، اخبار و اندیکاتورها. هدف این ابزار […]

Complex Chaos EA اکسپرت MT5

معرفی و دانلود اکسپرت کاربردی Complex Chaos EA Complex Chaos EA یک سیستم خودکار است که از یک جفت میانگین متحرک نمایی برای تشخیص جهت بازار استفاده می کند و معاملات را در حالت شمع باز باز می کند. معرفی اکسپرت کاربردی Complex Chaos EA اگر بازار بر خلاف یک معامله حرکت کند، در یک […]

Terraforming 1 اکسپرت MT5

معرفی و دانلود اکسپرت کاربردی Terraforming اولین نسخه من از اکسپرت کاربردی Terraforming 1 . EA از آربیتراژ آماری برای کسب سود از جفت ارز USD EUR و GBP استفاده می کند. معرفی اکسپرت Terraforming 1 موقعیت ها زمانی باز می شوند که یک فرصت آربیتراژ شناسایی شود. پوزیشن ها پس از 3 ساعت یا […]